SEPA signifie “Single European Payment Area” soit espace unique de paiements en euros. Suite à l’introduction de la monnaie unique en 2002, les systèmes de paiements sont restés les mêmes. Depuis, des initiatives votées par l’Union Européenne ont démarré l’harmonisation des paiements scripturaux en introduisant de nouveaux instruments pour les paiements de détail . Comme l’adoption tardait à voir le jour, en 2012, la réglementation Numéro 260/2012, plus connue comme la réglementation SEPA, a rendu obligatoire leur utilisation en fixant comme date butoir le 1er Février 2014. Voyons les impacts de la réglementation suivant le point de vue d’un particulier, d’une entreprise, d’une banque et d’un informaticien.

2 SEPA du point de vue des particuliers

A l’heure actuelle, les instruments SEPA, dont la mise en marche avait été fixée au 01/02/2014 pour toutes les banques et toutes les entreprises, sont le virement SEPA (SCT, Sepa Credit Transfer) et les prélèvements SEPA (SDD, SEPA Direct Debit). Voyons ce que doivent faire le créditeur et le débiteur pour s’en servir.

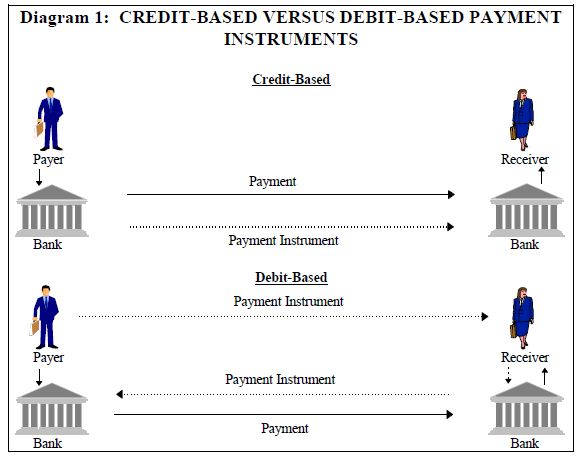

Le virement (credit based instrument, voir figure 1) est un instrument pour lequel l’initiation du paiement est à charge du débiteur (debtor, payer). Au cours de la première étape, la personne possédant les fonds instruit sa banque de l’opération. Dans une deuxième temps, le créditeur (receiver) reçoit l’argent dans sa banque. Les virements manuels ou les virements permanents effectués sur le portail d’une banque en ligne et les paiements de salaires fonctionnent selon ce schéma décrit.

Le prélèvement (debit based instrument, voir figure 1) ou domiciliation est un instrument pour lequel l’initiation est à charge du créditeur. Dans un premier temps, le débiteur (payer) envoie une autorisation de prélèvement (mandat) au créditeur. Dans un deuxième temps, le créditeur en possession du mandat instruit sa banque de prélever auprès de la banque du débiteur une somme d’argent. Dans un troisième temps, l’argent est transféré du débiteur (payer) vers le créditeur (receiver). Les chèques, les cartes de débit et les prélèvements des services tels que l’électricité et le téléphone fonctionnent sur ce principe.

Figure 1: instrument basé sur le crédit et instrument basé sur le débit

Figure 1: instrument basé sur le crédit et instrument basé sur le débit

Pour les particuliers, la migration vers SEPA reste relativement transparente. Leur banque les aura informés de l’avènement de SEPA. Le changement impacte le numéro du compte. Au BBAN (Basic Bank Account Number) est rajouté un préfixe basé sur les lettres du pays et un code de deux chiffres de sorte à générer l’IBAN (International Bank Account Number). De même, le BIC (Bank Identification Number) est cité bien qu’il soit voué à disparaitre dans les virements et prélèvements SEPA.

Parmi les bénéfices attendus, on peut citer l’harmonisation des paiements. Les effets de silo tombent. Un virement transfrontalier (cross border) en Euros et non-urgent est traité de la même manière qu’un paiement domestique en Euros dans tous les pays de l’Union Européenne. Ceci facilite les paiements entre particuliers vivant dans des pays différents. Payer des frais de déménagement est simplifié. Les petits commerçants élargissent le nombre de leurs clients (payeurs potentiels) puisque le délai de réception d’un virement est d’un jour pour tous et les charges sont inexistantes en dessous d’un montant de 50 000 Euros. Du côté des entreprises, les trésoriers n’ont besoin que d’un seul compte pour payer leurs fournisseurs et ils gagnent une visibilité sur leur trésorerie disponible.

Quant au prélèvement SEPA (SDD), les particuliers ne doivent pas mettre à jour leurs mandats. Malheureusement, dès qu’il s’agit de s’informer sur les spécifiques du SDD, les explications simples manquent. Il faut donc s’en remettre à des documentations plus spécialisées et destinées aux professionnels.

Références:

| Titres de la vidéo | Lien |

| Introduction générale à SEPA (ECB EURO) | http://www.youtube.com/user/ecbeuro |

| http://www.youtube.com/watch?v=hF9UOeTq20s | |

| Introduction à SEPA (bénéfices, IBAN, BIC) du European Payment Counsil | http://www.youtube.com/user/SEPAPaymentsEPC |

| http://www.youtube.com/watch?v=JriRMutXDow | |

| Documentation de la banque d’Angleterre | www.bankofengland.co.uk |

3 SEPA du point de vue des entreprises et des banques

3.1 Calendrier SEPA

Voici le rappel des évènements autour des normes SEPA. Etant donné le taux faible d’utilisation, le parlement européen a voté la réglementation SEPA. Ce qui était un choix est devenu une loi. Tout contrevenant paye des pénalités !

| Date | Evènement |

| 01/01/1999 | L’Euro est utilisé officiellement comme monnaie d’échange électronique |

| 01/01/2002 | Introduction des pièces et des billets d’Euros dans 12 pays adhérents.L’EPC (European Payments Council) est créé comme organe décideur et coordonnateur de l’harmonisation des paiements électroniques |

| 05/12/2007 | Publication de la directive sur les services de paiements (Payment Services Directive, PSD) visant la standardisation des services de paiements dans l’Union Européenne. Ceci est le cadre légal qui permet aux fournisseurs de services de paiements (PSP, payment service provider) d’opérer dans toute l’Union avec les mêmes règles. |

| 28/01/2008 | L’EPC lance le SCT |

| 01/11/2009 | Date limite pour l’implémentation de PSD. L’EPC lance le SDD |

| 31/03/2012 | La réglementation SEPA 260/2012 est votée. Elle décrit les exigences techniques et métier à respecter par SCT et SDD (Par exemple, le plafond de 50000EUR en dessous duquel aucune commission de compensation ne peut être demandée, abandon de l’utilisation du BIC et de l’IBAN en faveur de l’IBAN tout seul etc). Elle impose, entre autres, le remplacement des formats locaux équivalents à SCT et SDD à partir du 01/02/2014 (cette date butoir a été décalée de six mois) |

| 31/12/2012 | Les commissions sur les SDD transfrontaliers sont interdites |

| 01/02/2013 | Chaque état membre publie les pénalités de non-respect de la réglementation SEPA. Les instruments de niche exemptés par la migration sont identifiés par chaque pays (part de marché inférieure à 10 %) |

| 09/01/2014 | Un délai de 6 mois supplémentaires est voté. La « SEPA end date » est décalée du 01/02/2014 à 01/08/2014 |

| 01/02/2014 | Ancienne date butoir pour le passage obligatoire à SCT et SDD. L’utilisation du BIC n’est plus obligatoire pour les paiements domestiques. |

| 01/08/2014 | Abandon définitif des formats locaux. Entrée en vigueur obligatoire de SCT et SDD |

| 01/02/2016 | L’utilisation du BIC n’est plus obligatoire pour les SCT transfrontaliers. Les instruments de niche sont complètement migrés vers SCT et SDD. |

| 31/10/2016 | Les établissements bancaires des pays non membres de la zone Euro sont contraints d’utiliser SCT et SDD pour les paiements en Euros |

| 01/02/2017 | Les commissions interbancaires sur SDD ne sont plus autorisées |

3.2 Le mandat des SDD

Le mandat est un accord donné par le client (débiteur) à un fournisseur (créancier) pour le prélèvement sur son compte en exécution du paiement d’une facture pour un service/produit, au moyen d’un SEPA Direct Debit (SDD) ou domiciliation européenne (source : Banque Belfius). Le mandat est un formulaire standardisé et disponible en plusieurs langues. Quand il est rempli, il doit contenir la RUM (référence unique de contrat) , la raison du prélèvement et les coordonnées bancaires. Dans la norme SEPA, le créancier conserve les mandats, ce qui peut entrer en conflit avec la législation de certains pays où cette action revient aux banques. Les SEPA AOS (Additional Optional Services) propres aux pays viennent en renfort de ces divergences. Les mandats existants avant le 01/02/2014 sont valides pour les particuliers mais par pour les entreprises-clientes. De ce fait, une entreprise comme France Télécom a dû surement remettre à jour une bonne partie de ses mandats.

3.3 Prélèvement SEPA CORE, B2B et les transactions R

Il y a deux normes SDD (SDD schemes). “SDD CORE” est celle que la réglementation SEPA de 2012 rend obligatoire. Elle s’applique aux particuliers. “SDD B2B” s’applique aux paiements entre entreprises. Les deux partagent les “transactions R”. Ce sont des actions issues d’un évènement déclenché soit par le débiteur soit par le créditeur.

Voici la liste de transactions R.

Avant comptabilisation :

- Refus (refusal ) : sur base de la pré-notification, le débiteur refuse de payer et la banque du débiteur envoie un rejet à la banque du créancier

- Rejet (reject) : transaction inexécutable à cause d’une erreur ou d’un refus

- Révocation (revocation) : action à l’initiative du créancier empêchant la transmission de la demande d’encaissement à la banque du débiteur

- Demande d’annulation (Request for cancellation ): demande d’annulation de la demande d’encaissement par le créancier ou sa banque. Elle est adressée à la banque du débiteur

Après la comptabilisation :

- Retour (Return) : prélèvement impayé

- Remboursement (Refund ) : demande de remboursement effectuée par le débiteur

- Rectification (Reversal) : demande de remboursement effectuée par le créancier

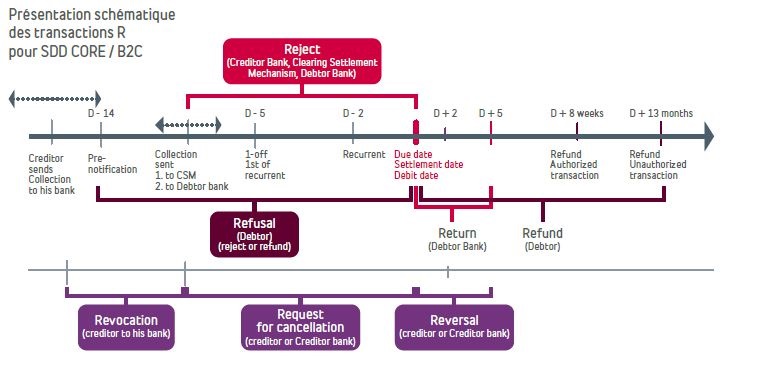

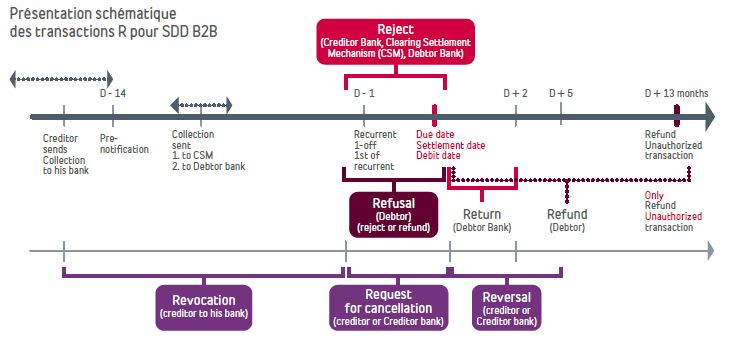

Les deux diagrammes ci-dessous montrent les délais au cours desquels des transactions R peuvent être déclenchées.

Figure 2: différence entre SDD CORE et SDD B2B dans les délais de traitement des transactions R (source Banque Belfius)

Il y a d’autres différences remarquables entre SDD CORE et SDD B2B:

- Dans B2B, le débiteur doit confirmer le mandat

- Dans B2B, le débiteur n’a pas de droit au remboursement

- Dans CORE, la gestion du mandat est à charge du créditeur. Le débiteur signe le mandat et l’envoie au créditeur. Celui-ci en garde l’original et gère les possibles modifications du mandat.

- Dans B2B , la banque du débiteur garde une copie du mandat et valide qu’il y suffisamment de fonds avant l’envoi (mode opératoire existant en France en Italie)

3.4 Services additionnels et optionnels de SEPA (SEPA AOS)

Quand les exigences de l’harmonisation SEPA ne sont pas assez fortes ou constituent une régression par rapport à l’existant, certains pays optent pour une « variante locale ». En Italie, il existe un processus plus évolué de gestion des mandats entre les banques des débiteurs et des créditeurs. Le service SEDA (SEPA-compliant Electronic Database Alignment) permet de conserver les caractéristiques du système précédent (vérification du mandat à chaque demande d’encaissement, vérification effectués par les deux banques de données supplémentaires tel que le numéro fiscal, conservation des mandats faite par la banque du débiteur). Par ailleurs, le service COR1 en Allemagne autorise la présentation des encaissements 1 jour ouvrable, au lieu de 2, avant la date d’encaissement.

3.5 STEP 2 et ISO 20022

STEP2 est la première chambre de compensation « SEPA ». Elle accepte les paiements au format XML de ISO 20022. Les chambres de compensation locales doivent donc aussi s’adapter ou disparaitre. Le sujet ISO20022 sera abordé dans un autre paragraphe, cependant il faut garder à l’esprit que c’est un format d’échange différent aux formats locaux.

3.6 La migration, la gestion du changement, la refonte des SI

L’abandon des formats locaux et les pénalités de non-conformité constituent en elles-mêmes l’une des raisons du projet de migration vers SEPA au sein des banques et au sein des entreprises. C’est un projet transversal qui concerne le front office commercial, le back office commercial, la facturation, la trésorerie, la comptabilité des encaissements, la relation avec la banque, la gestion des contentieux et la direction juridique.

Les banques se sont mises au pas et ont même créé des sites spécialisés dans la migration SEPA destiné à leur clientèle entreprise. Sans entrer dans la gestion de projet et sans vouloir être exhaustif, parmi les problématiques rencontrées dans les projets SEPA, on trouve :

- L’adaptation des ERP dans le format d’émission des paiements et dans le délai d’envoi

- Impacts sur le patrimoine applicatif, par exemple, les systèmes de facturation et de finance contenant des informations bancaires comme le numéro de compte ou le BIC

- La création de base de données de mandats

- La migration des mandats existants

- Services de dématérialisation des mandats

- L’envoi de courrier demandant la mise à jour des informations des mandats

- L’IBANisation (passage du BBAN à l’IBAN)

- Le calcul des commissions pour les banques

- L’émission des flux vers la bonne chambre de compensation

- Maintien des mouvements de trésorerie

- Entrainement du personnel aux nouvelles règles de la réglementation SEPA (délais, remplissage des mandats, code d’erreurs des transactions R, traitements des rejets)

- S’il y a un retard dans la migration, l’entreprise peut recourir à des services de conversion ou de transformation indépendante aux PSP (payment service provider)

- Mise en place de plans de contingence

- Evaluation de la préparation des clients et des fournisseurs aux flux d’instruments SEPA

3.7 Bénéfices et nouvelles opportunités commerciales, ce qu’il va se passer

Le Parlement Européen avait imposé comme date de migration définitive le 01/02/2014 (SEPA end date). Quelqu’en soient les causes, les retards constatés dans l’adoption de SEPA ont eu pour conséquence le décalage de cette date butoir six mois après. Pendant cette période transitoire, la pression s’allège et les formats locaux peuvent être encore utilisés. On peut donc s’attendre à une prolongation des projets de migration SEPA. Si la migration a déjà eu lieu, les back offices des banques et les services comptables et financiers redoubleront de surveillance en cas de rejet. Cette période transitoire est une période de gestion des anomalies. Dans les cas extrêmes où les retours sont ingérables, il peut être envisagé de basculer temporairement sur l’ancien système.

Après le 01/08/2014, les virements SEPA et les prélèvements SEPA CORE seront en fonctionnement. Sachant que le délai entre la présentation de la demande d’encaissement et la date d’encaissement est trop long, on peut s’attende à ce que certaines entreprises optent pour SDD B2B donnant à la clientèle entreprise des procédures de traitement légèrement différentes.

Quand l’abandon des formats locaux sera définitivement fait par une entreprise, les retours sur investissements de la migration SEPA pourront être constatés. Les plaquettes informatives de l’EPC en citent pleins :

- Réduction des coûts des transactions bancaires

- Zone de paiements plus grande et encaissements au niveau européen ce qui simplifie le mouvement des personnes et des marchandises

- Concurrence via les PSP (payment services provider). Il peut être envisagé que des services de gestion de paie se fassent de la concurrence au niveau Européen ou qu’il y ait des structures qui proposent des services de transferts d’argent comme Western Union sans nécessairement passer par une banque

- La standardisation favorise le STP (straight through processing) soit l’automatisation dans le flux des paiements et donc la réduction des couts opérationnels

- Réduction et rationalisation du nombre de comptes bancaires et amélioration de la liquidité et du cash-flow

- Centralisation des paiements sur un seul compte

- Réconciliation plus aisée des flux SDD et SCT avec les données de la rémittence (référence de l’initiation du paiement)

Tous ces bénéfices ressemblent étrangement bien aux projets de gestion de trésorerie. Sur le moyen-long terme, il peut être envisagé de voir des opportunités de projets de « cash management » et de « payment factory » (hub de paiements) auprès des banques plus petites ou auprès des entreprises dont le marché s’élargit.

Au-delà de SCT et SDD, l’EPC continue à travailler sur d’autres projets. Quand ceux-ci se démocratiseront, il apporteront une révolution dans les habitudes quotidiennes. En voici quelques uns.

- E-mandate : création d’un mandat sur un site internet évitant ainsi l’envoi par courrier des pièces justificatives.

- E-invoicing (European Electronic Invoicing Framework) est un effort de dématérialisation des factures. Un exemple peut être le remplacement du paiement par carte avec un système de débit direct unique suite à l’obtention d’un mandat électronique.

- E-signatures : E-mandate et e-invoicing doivent être sécurisé. E-signature est la solution

- Reporting électroniques : les relevés de compte ou toute autre forme de communication entre les banques et leurs clients sont envoyés sous forme électronique

- Services de paiement par téléphone portable : remplacement de certains paiement par carte. Le téléphone portable devient un terminal de paiements

- Les schémas de cartes bancaires: norme qui permettra de bénéficier des mêmes avantages dans l’utilisation des cartes tant au niveau domestique qu’au niveau transfrontalier

Références:

| Titres de la vidéo ou du document | Lien |

| Conférence de la Fédération Française des Banques (SEPA) | http://www.youtube.com/user/FBFFrance/ |

| Conférence du groupe bancaire italien Credito Valtellinese. SEPA. Il nuovo sistema europeo di incassi e pagamenti. Le risposte Creval per le imprese. | http://www.youtube.com/watch?v=jUlYvWKLSlY&feature=c4-overview&list=UUU5zsNW1__sRTxvm-9j3TYQ |

| http://www.youtube.com/watch?v=iPbwCt9Qs-s&list=UUU5zsNW1__sRTxvm-9j3TYQ | |

| http://www.youtube.com/watch?v=gMTbnfA5NVk&list=UUU5zsNW1__sRTxvm-9j3TYQ | |

| http://www.youtube.com/watch?v=wZnAc0jgiTM&list=UUU5zsNW1__sRTxvm-9j3TYQ | |

| SEPA France | http://sepafrance.fr/ |

| SEPA Italie | http://www.sepaitalia.eu |

| une documentation très complète sur les bénéfices:http://www.sepaitalia.eu/welcome.asp?Page=2384&chardim=0&a=a&langid=1 | |

| EPD european payment directive | http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=CELEX:32007L0064:EN:NOT |

| Un site résumant des points clef de manière très pertinente | http://www.sepaforcorporates.com |

4 SEPA du point de vue des informaticiens

ISO 20022 est un standard de messages pour services financiers. Il décrit les données et les processus liés à la finance. Il existe quasiment un équivalent pour chaque message de type MT. Par exemple, la norme ISO15022 décrivant les messages MT5XX des marchés des capitaux trouve sa version XML sur le site de la norme ISO 20022.

La liste exhaustive des familles MT est listée ci-dessous (Source : http://fr.wikipedia.org/wiki/Messages_SWIFT)

|

Catégorie de message |

Description |

| MT1xx | Customer Payments and Cheques |

| MT2xx | Financial Institution Transfers |

| MT3xx | Treasury Markets – FX, money markets and derivatives |

| MT4xx | Collection and Cash Letters |

| MT5xx | Securities Markets |

| MT6xx | Treasury Markets – Precious Metals and Syndications |

| MT7xx | Documentary Credits and Guarantees |

| MT8xx | Travellers Cheques |

| MT9xx | Cash Management and Customer Status |

| MTnxx | Common group messages |

| MT0xx | FIN system Messages |

Chaque processus métier sera décrit par un format XML dans le site suivant : http://www.iso20022.org/.

Celle-ci est la règle de nommage des messages XML:

- le nom est xxxx.nnn.aaa.bb

- xxxx est un code de 4 lettres identifiant le processus métier du message

- nnn est un code de 3 lettres ou chiffres identifiant la fonctionnalité du message

- aaa est un code de 3 chiffres identifiant un variant particulier de fonctionnalité du message

- bb est un code de 2 chiffres identifiant la version

|

Identificateur MX |

Description |

| acmt.xxx.xxx.xx | Account Management |

| admi.xxx.xxx.xx | Administration |

| auth.xxx.xxx.xx | Authorities |

| caaa.xxx.xxx.xx | Acceptor to Acquirer Card Transactions |

| camt.xxx.xxx.xx | Cash Management |

| catm.xxx.xxx.xx | Terminal Management |

| pacs.xxx.xxx.xx | Payments Clearing and Settlement |

| pain.xxx.xxx.xx | Payments Initiation |

| reda.xxx.xxx.xx | Reference Data |

| seev.xxx.xxx.xx | Securities Events |

| semt.xxx.xxx.xx | Securities Management |

| sese.xxx.xxx.xx | Securities Settlement |

| setr.xxx.xxx.xx | Securities Trade |

| trea.xxx.xxx.xx | Treasury |

| tsin.xxx.xxx.xx | Trade Services Initiation |

| tsmt.xxx.xxx.xx | Trade Services Management |

SEPA SDD et SCT utilisent les familles “pain” pour l’initiation de paiements (équivalent du MT101) , “pacs” pour des messages envoyés aux chambres de compensation (équivalent de MT103) et camt pour les relevés de compte électroniques (équivalent de MT940). Le site d’ISO20022 fournit une description détaillée des processus et des formats . Quelqu’un de familiarisé avec UML s’y reconnaitra facilement puisque le standard emploie les diagrammes mis en place par Grady Booch, Ivar Jacobson et James Rumbaugh.

Exercice : Trouver les messages XML d’ISO20022 correspondant aux mandats électroniques.

Malheureusement , il est difficile de trouver en documentation libre le parallèle entre les balises des messages MT et les balises des messages XML. Si les messages MT sont déjà connus, une bonne dose de sens commun fera l’affaire. Cependant il faudra passer du temps sur une analyse des écarts pour la montée en compétences sur XML.

L’EPC (European Payment Council) publie régulièrement les mises à jour des normes SEPA inspirée d’ISO20022. Chaque composante majeure de SEPA, à savoir, SDD, CORE, SDD B2B et SCT sera traduite en termes fonctionnels et techniques dans les documents « rulebook » et « implementation guide ».

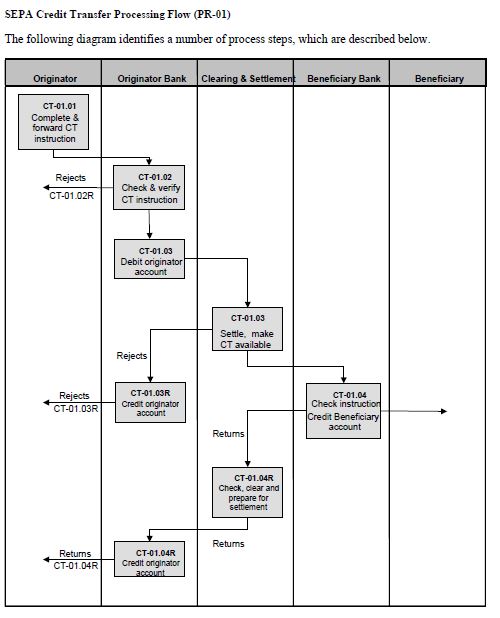

Le rulebook exprime les processus et les règles métier de chaque composante majeure. En plus, il rajoute une section sur la gouvernance et l’organisation du groupe chargé des mises à jour. A titre d’exemple, le diagramme de flux (style swimlane diagram) régissant le processus d’initiation d’un paiement se trouve ci-dessous. Le détail de chaque tache y est raconté avec l’ensemble des règles de gestion dérivant des textes juridiques (responsabilités, délais, données indispensables,…).

Figure 3: processus traitement d’un virement SEPA

Le guide d’implémentation balaye les balises XML et établit les règles au niveau des attributs.

Il serait impossible de décrire exhaustivement les projets informatiques autour de SEPA. Ceci sera différent selon que le client est une PME, une grande entreprise, une banque, un fournisseur de services de paiements ou un éditeur. Il suffit de taper sur un moteur de recherche le nom d’une banque ou d’un éditeur d’ERP avec le mot « SEPA » pour se rendre compte des services proposés. Les banques illustrent bien les étapes que les clients doivent effectuer dans le cadre d’une migration sans douleur. Les sujets récurrents de ces sites sont:

- La conversion du BBAN en IBAN

- La migration au format XML et tests de flux avec les banques

- L’étude d’impact sur la trésorerie : impayés, code retour, délai de présentation des paiement, cut off

- La création de sa propre base de gestion des mandats SDD

- La mise à jour des mandats domestiques avec les nouvelles données (RUM, IBAN, BIC, …)

- Le test de flux entre ERP et le SI des banques

- L’entrainement du help desk et du back office

- Les notifications envoyées par les banques vers les entreprises sur les codes rejet de SEPA (R-transactions)

- La mise en production progressive

- La dématérialisation des mandats

- La signature électronique

- Les convertisseurs de formats pour les retardataires

Références:

| Titres de la vidéo ou du document | Lien |

| ISO 20022 XML pour les paiements | http://www.iso20022.org/payments_messages.page |

| European payment counsilSDD,SCT, card scheme, mobile scheme, cashless scheme | http://www.europeanpaymentscouncil.eu |

| SEPA SDD CORE | http://www.europeanpaymentscouncil.eu/content.cfm?page=sepa_direct_debit_%28sdd%29 |

| SEPA SDD B2B | http://www.europeanpaymentscouncil.eu/content.cfm?page=sepa_business_to_business_direct_debit_%28b2b_sdd%29 |

| SEPA SCT | http://www.europeanpaymentscouncil.eu/content.cfm?page=sepa_credit_transfer |

| Information technique et offre de services proposées par les banques | http://www.ingsepa.com |

| http://sepa.bnpparibas.com/ | |

| https://www.belfius.be/corporate/FR/Themes/SEPA/index.aspx | |

| Fournisseurs de services de paiements | http://en.wikipedia.org/wiki/List_of_online_payment_service_providers |

| http://worldline.com/ext/download/Brochure-Factsheet/SEPA_EN-LD.pdf |